ε·ΙδΗçηΒΖοΦ¨εè·ηÉΫφ‰·γΫëγΜ€εéü妆φà•φ½†φ≠ΛιΓΒιùΔοΦ¨η·Ζγ®çεêéεΑùη·ïψIJ

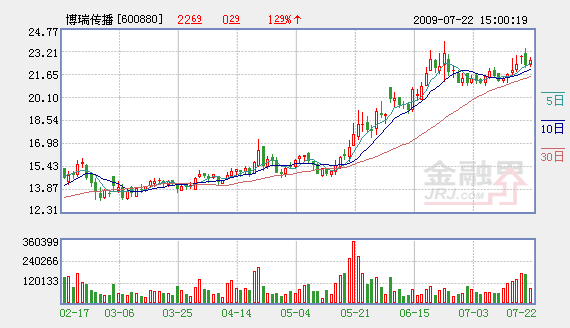

ΓΓΓΓ≤©»π¥Ϊ≤ΞΘ®600880Θ©…œΑκΡξ Βœ÷ ’»κ3.9“Ύ‘ΣΘ§Ά§±»‘ω≥Λ9.3ΘΞΘΜΤδ÷–ΨΜάϊ»σΈΣ1.26“Ύ‘ΣΘ§Ά§±»‘ω≥Λ32ΘΞΘ§ΟΩΙ… ’“φΈΣ0.30‘ΣΓΘΤδ÷–ΨΜάϊ»σ‘ωΥΌΟςœ‘Ωλ”Ύ ’»κ‘ωΥΌΓΘ

ΓΓΓΓΙΪΥΨ…œΑκΡξ ήΚξΙέΨ≠ΦΟ”ΑœλΘ§ ’»κΤΫΈ»‘ω≥ΛΘ§ΒΪΙψΗφ“ΒΈώ»¥Ρφ Τ«ΩΨΔα»ΤπΘΜΤδ÷–Ήν÷ΒΒΟΙΊΉΔΒΡ «…œΑκΡξΙψΗφ“ΒΈώ1“Ύ‘ΣΒΡΟΪάϊΙ±œΉ“―¥σΖυ≥§Ιΐ”ΓΥΔ”κΖΔ––ΝΫ¥σ“ΒΈώΚœΦΤ0.8“Ύ‘ΣΒΡΟΪάϊΙ±œΉΘ§“ΒΈώ÷Ί–Ρœρ«αΉ ≤ζΉΣ–ΆΙψΗφ“ΒΈώΤΨΫηΤδΕάΧΊΒΡ…Χ“ΒΡΘ Ϋ±μœ÷≥ωΟςœ‘ΒΡΩΙ÷ήΤΎ–‘ΚΆ≥…≥Λ–‘Θ§ Βœ÷73ΘΞΒΡ«ΩΨΔ‘ω≥ΛΓΘ

ΓΓΓΓΙΪΥΨœ¬ΑκΡξ“ΒΈώΖΔ’ΙΫΪΟςœ‘ΚΟ”Ύ…œΑκΡξΘ§≤ΜΫω¥ΪΆ≥»ΐ¥σ“ΒΈώΗς”–Ος»ΖΒΡ‘ω≥ΛΒψΘ§Εχ«“ΟΈΙΛ≥ßΆχ”ΈΒΡ«ΩΨΔ‘ω≥ΛΕ·ΝΠΫΪΆΤΕ·ΙΪΥΨΦΧ–χ±Θ≥÷ΩλΥΌ‘ω≥ΛΧ§ ΤΓΘ

ΓΓΓΓΈ“Ο«ΫΪ≤©»π‘≠”–“ΒΈώ2009-2011ΡξΒΡ”·άϊ‘Λ≤β”…‘≠ά¥ΒΡ0.62‘ΣΓΔ0.68‘ΣΚΆ0.75‘ΣΘ§…œΒςΒΫ0.62 ‘ΣΓΔ0.71‘ΣΚΆ0.82‘ΣΘ§÷ς“Σ «…œΒςΝΥΈ¥ά¥ΝΫΡξΙΪΥΨ¥ζάμ…Χ±®ΙψΗφΒΡ‘ωΥΌΘ§“‘ΦΑœ¬ΒςΙήάμΖ―”Ο¬ ΘΜΕ‘ΟΈΙΛ≥ß2009-2011ΡξΒΡΨΜάϊ»σ‘Λ≤βΖ÷±πΈΣ0.8“ΎΓΔ1.04“ΎΚΆ1.35“Ύ‘ΣΘΜΟΈΙΛ≥ß“ΒΦ®”…”Ύ¥”ΫώΡξ7‘¬ΖίΩΣ Φ≤Δ»κ≤©»π±®±μΘ§Ε‘2009-2011ΡξΒΡ‘ωΚώΖ÷±πΈΣ0.13‘ΣΓΔ0.28‘ΣΚΆ0.36‘ΣΓΘ‘ΎΚœ≤ΔΟΈΙΛ≥ßΚσΘ§≤©»π¥Ϊ≤Ξ2009-2011ΡξΒΡΟΩΙ… ’“φΫΪ¥οΒΫ0.74‘ΣΓΔ0.99‘ΣΚΆ1.18‘ΣΓΘ

ΓΓΓΓΡΩ«ΑΙΪΥΨΙψΗφάϊ»σΙ±œΉΒΡ±»÷Ί“―¥σΖυ≥§Ιΐ”ΓΥΔ“ΒΈώ”κΖΔ––“ΒΈώΒΡΉήΚΆΘ§Φ”…œœ¬ΑκΡξΟΈΙΛ≥ßΆχ”Έ“ΒΈώΚœ≤Δ±®±μΘ§ΙΪΥΨΒΡ“ΒΦ®«ΐΕ·“ρΥΊΫΪΉΣΈΣ“άάΒΓΑΙψΗφ%2BΆχ”ΈΓ±ΒΡ«αΉ ≤ζ‘ω≥ΛΖΫ ΫΘ§Έ¥ά¥ΨΏ”–ΙψάΪΒΡΖΔ’ΙΩ’ΦδΚΆΦΪ¥σΒΡ≥…≥Λ–‘Θ§”·άϊΡήΝΠ”κ“ΒΦ®Β·–‘ΫΪ¥σ¥σ‘ω«ΩΘ§¥φ‘ΎΦΪ¥σΒΡœκœσΩ’ΦδΓΘΈ“Ο«»œΈΣ –≥ΓΗχ”ηΙΪΥΨΒΡΙά÷Β”Π”…“‘«Α¥Π”Ύ¥ΪΟΫΙά÷ΒΒΡ÷–ΒΆΕΥΧα…ΐΒΫ¥ΪΟΫΒΡ÷–ΗΏΕΥΓΘΫΪΙΪΥΨΡΩ±ξΦέ…œΒςΒΫ30‘ΣΘ§Ε‘”Π2010ΡξPEΈΣ30±ΕΘΜΦΧ–χΈ§≥÷ΓΑ«ΩΝ“ΆΤΦω-AΓ±ΒΡΆΕΉ ΤάΦΕΓΘ

ΓΓΓΓΘ®’–…Χ÷Λ»· ’‘”νΫήΘ©

œύΙΊΝ¥Ϋ”ΘΚ

- »ΐ¥σΜζΙΙΩ¥Κσ – –≥Γ÷Ί–Ρ…œ“ΤΫς…ςΉωΕύ 2009-07-22

- Ι…Τ±÷ήΩΣΜß ΐ¥¥œ¬“ΜΡξΑκ–¬ΗΏ ≈≈Ε”ΩΣΜß÷Ίœ÷ 2009-07-22

- ÷ςΝΠΒΡœ¬“ΜΗωΡΩ±ξ « ≤Ο¥ΘΩ 2009-07-22

- ÷ςΝΠΈßΕχ≤ΜΙΞ“βΆΦΚΈ‘ΎΘΩ 2009-07-22

- ΗωΙ…Τ’’«Φπ«°––«ι‘Όœ÷ 2009-07-22

- »‘”–ΆΊ’ΙΩ’ΦδΡήΝΩ 2009-07-22

- ÷ςΝΠΈΣΚΈ«Ωά≠ ·Μ·ΥΪ–έΘΩ 2009-07-22

- ΥΡ¥σάϊΚΟ¥Ό ΙΜΠ÷ΗΆΜΤΤ3300 2009-07-22

‘π±ύΘΚ’≈ΗΘΈΑ