����ʦ�ƣ�������Ϲ��չ�ǹ������еIJ�����3.70�ڹɣ���������5.85�ڹɵĹɷݣ���ƽ��Ӱ�첻��ֻ�൱��һ��100��Ԫ���ҵĹ�ȨͶ�ʡ�

�г��㷺��ע��ƽ���չ��չ��ȷ���������ڳ�¯��

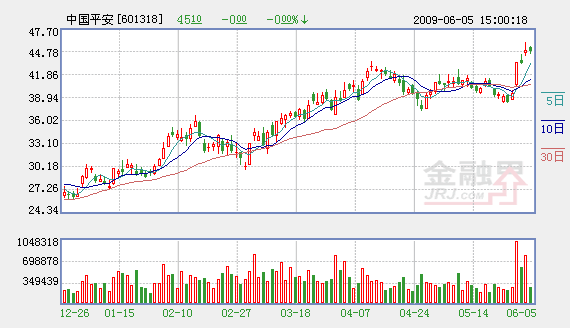

���գ��й�ƽ����601318��SH����������Ͷ�ʹ���ƣ�����ÿ��18.26Ԫ�Ϲ��չ�ǹ������еIJ�����3.70�ڹɣ���������5.85�ڹɵĹɷݣ�ͬʱ���й�ƽ����ÿ��22Ԫ���ߵ�ֵH���չ�����Ͷ�������չ16.76���Ĺ�Ȩ��������ɺ��й�ƽ���������չ��30����Ȩ����Ϊ�չ��һ��ɶ���

�չͬʱ����ƣ�������ɺ�ƽ�����в����������ܹɱ�30���Ĺɷݣ����Ž�������Ϊ�չ�Ĺɶ���

�մ˼��㣬��������չ��5�꽫���پ�92.35��Ԫ����ó���4���ľ����档���������ɷ�Ϊ�Լۣ����й�ƽ��H��ͣ��ǰ���̼ۼ��㣬���ſ��ܻ�ó���7���ľ����档��Ϊ������еĴ�Ӯ�ҡ�

�������Ż����˳�

������ʾ��2004��������Լ12.35��Ԫ�չ�Լ3.48�ڹ��չ�ɷݣ�Լռ���ڷ�չ�����ܹɱ���17.89������Ϊ���һ��ɶ����������չ�ɸ�ʱ�ɷ��Ϲ�Ȩ֤���Լ�2008�������ͺ�ɣ��������ֹɷ�����Լ5.2�ڹɲ�ά���������Լ��㣬����Ŀǰ����5.2�ڹ��ۼ�֧���ijɱ�ԼΪ22.14��Ԫ��ÿ�ɳɱ���Լ4.25Ԫ����ƽ�����չ�Э���г�ŵ���ֽ�֧���Լ�ΪԼ114.49��Ԫ����22Ԫ/�ɣ��൱�ڳɱ��۵�5.18��������ζ�����չ����У����Ž�˳��ʵ��ȫ�����˲�����4.18����

������ѡ����ƽ������Լ2.99��H����Ϊת���չ�ɷݵĶԼۣ����й�ƽ��H�ɴ˴�ͣ��ǰһ�������յ����̼�59.050��Ԫ/�ɼ��㣬�ò��ֹɷ���ֵԼΪ176.56��Ԫ����ȥ22.14��Ԫ�ijɱ����൱���������Ըü۸����ֿɻ�ý�7�����档