ΓΓΓΓ10Άρ‘Σœ–«°Ε‘”ΎΜυΫπΆΕΉ ά¥ΥΒ≤ΔΥψ≤Μ…œ «ΚήΓΑΚώΓ±ΒΡ±ΨΘ§‘Ύ±Ί»ΜΩΦ¬« ’“φ–‘ΒΡΆ§ ±Θ§ΜΙ“ΣΗϋΕύΒΡΙΊΉΔ’β≤ΩΖ÷±ΨΫπΒΡΑ≤»Ϊ–‘ΚΆΝςΕ·–‘Θ§“ρ¥ΥΘ§ΦρΒΞά¥ΥΒΘ§10Άρ‘Σ±ΨΫπΆΕΉ ΜυΫπΈ»ΫΓΉν÷Ί“ΣΓΘ

ΓΓΓΓ’κΕ‘Έ»ΫΓ‘≠‘ρΘ§¬δ ΒΒΫ≤ΌΉς≤Ώ¬‘…œΘ§3~6Ηω‘¬ΒΡ10Άρ‘Σœ–÷ΟΉ ΫπΆΕΉ ÷–Θ§ΒΆΖγœ’ΒΡΜ豓ΜυΫπΓΔ’°»·ΜυΫπΉνΈ»ΆΉΘ§ΒΪ ’“φ“≤ΜαΤΪΒΆΘ§ΕχΕ‘ΑκΡξΓΔ“ΜΡξ“‘…œΒΡ10Άρ‘Σœ–«°Θ§≤ΜΖΝΉ–œΗΖ÷ΈωΉ‘ΦΚΒΡΖγœ’≥– ήΡήΝΠΘ§“‘ΨΓΝΩ‘ΎΉ‘…μΥυΡή≥–ΒΘΒΡΖγœ’ΡΎΜώ»ΓΫœΗΏ ’“φΓΘ

ΓΓΓΓΑ¥≤ΈΩΦΉιΚœΘ§ΗυΨίάζ Ζ ΐΨί≤βΥψΘ§÷–≥ΛΤΎΆΕΉ Θ§»ΐ÷÷≤ΜΆ§Ζγœ’≥– ήΡήΝΠΒΡΆΕΉ ’ΏΒΡ‘ΛΤΎΡξΨυ ’“φ¬ ‘Ύ8%~17%ΒΡ«χΦδΘ§Ε‘”Π10Άρ±ΨΫπΙάΥψΘ§ΡξΨυ ’“φ‘Ύ8000‘ΣΒΫ1.7Άρ‘Σ÷°ΦδΓΘ

ΓΓΓΓ»γΚΈΤάΙάΉ‘ΦΚΒΡΆΕΉ άύ–Ά

ΓΓΓΓΓώΝΥΫβΉ‘…μΒΡΖγœ’≥– ήΡήΝΠΚΆΖγœ’ΤΪΚΟάύ–ΆΓΘ

ΓΓΓΓΆΕΉ ’ΏΩ…œ»”Ο±μ“Μ¥σΗ≈≤β ‘Ή‘…μΒΡΖγœ’≥– ήΡήΝΠΚΆΖγœ’ΤΪΚΟΓΘ

ΓΓΓΓ»γΝ÷ΧΪΧΪΫώΡξ35ΥξΘ§ΡΩ«ΑΦ“÷–ΉήΉ ≤ζ50Άρ‘ΣΘ§Τδ÷–”–10Άρ‘Σ”Ο”ΎΆΕΉ ΜυΫπΘ§Φ“ΆΞ ’»κΟΩ‘¬1.2Άρ‘ΣΘ§ΩΣ÷ß÷ς“Σ «ΖΩ¥ϊΓΔ“ΫΝΤΖ―ΓΔΫΧ”ΐΖ―”ΟΚΆ…Ρ―χάœ»ΥΘ§ΆΕΉ ΒΡΡΩΒΡ÷ς“Σ «ΈΣΝΥ―χάœΚΆΙ©≈°Ευ ήΫΧ”ΐΘ§ΉέΚœΥψœ¬ά¥Θ§÷Μ”–“ΜΡξΆΕΉ Ψ≠―ιΒΡ«ΊΧΪΧΪ‘Ύ≤β ‘÷–ΒΟΒΫ24Ζ÷Θ§ΈΣΈ»ΫΓ–ΆΆΕΉ ’ΏΓΘ

ΓΓΓΓΓώΝΥΫβΗςάύ–ΆΜυΫπΒΡΖγœ’ΧΊ’ςΓΘ

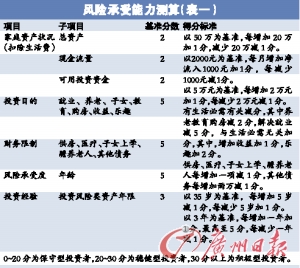

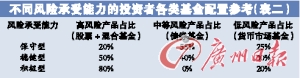

ΓΓΓΓΨΏΧεΒΫ≤ΜΆ§άύ–ΆΒΡΜυΫπΘ§ΦρΒΞά¥ΥΒΘ§ΗυΨί≤ΜΆ§ΒΡΖγœ’ΧΊ’ςΘ§ΩΣΖ≈ ΫΜυΫπ÷ς“ΣΖ÷ΈΣΙ…Τ±–ΆΜυΫπΓΔΜλΚœ–ΆΜυΫπΓΔ’°»·–ΆΜυΫπΚΆΜ豓 –≥ΓΜυΫπΓΘΤδ÷–Θ§Ι…Τ±–ΆΜυΫπΚΆΜλΚœ–ΆΜυΫπ±ΜΙιΈΣΗΏΖγœ’Ή ≤ζΘ§’°»·–ΆΜυΫπ±ΜΙιΈΣ÷–Β»Ζγœ’Ή ≤ζΘ§ΕχΜ豓 –≥ΓΜυΫπ‘ρ±ΜΙιΈΣΒΆΖγœ’Ή ≤ζΓΘ

ΓΓΓΓΓώΨωΕ®Ηςάύ–ΆΜυΫπΉ ≤ζ‘ΎΉήΉ ≤ζΒ±÷–ΒΡ≈δ÷Ο±»άΐΓΘ

ΓΓΓΓ‘ΎΝΥΫβ«ε≥ΰΉ‘ΦΚΒΡΖγœ’ΤΪΚΟάύ–ΆΚΆΜυΫπΒΡΖγœ’ΧΊ’ςΚσΘ§ΆΕΉ ’ΏΨΆΩ…“‘Ήν÷’ΨωΕ®»γΚΈ≈δ÷ΟΗςάύ–ΆΜυΫπΉ ≤ζ‘ΎΉήΉ ≤ζΒ±÷–ΒΡ±»άΐΘ§ά¥¥οΒΫ”κΉ‘ΦΚΖγœ’ΤΪΚΟœύΫϋΒΡ–ßΙϊΘ§≤ΈΩΦ±μΕΰΓΘ

ΓΓΓΓ»γΕ‘”ΎΝ÷ΧΪΧΪ’βάύΈ»ΫΓ–ΆΆΕΉ ’ΏΘ§Ή®Φ“Ϋ®“ιΘ§ΗΏΖγœ’ΗΏ ’“φΒΡΙ…Τ±–ΆΚΆΜλΚœ–ΆΜυΫπ”ΠΗΟ’ΦΒΫΉήΆΕΉ ΒΡ50%Θ§÷–Β»Ζγœ’÷–Β» ’“φΒΡ’°»·–ΆΜυΫπ”Π’ΦΒΫΉήΆΕΉ ΒΡ40%Θ§ΈΣ±Θ÷ΛΉ ΫπΝςΕ·–‘ΜΙ”Π≈δ÷Ο10%ΒΡΜ豓 –≥ΓΜυΫπ“‘±Η≤Μ ±÷°–ηΓΘ

ΓΓΓΓ»ΐάύΆΕΉ ’ΏΜυΫπΉιΚœ Ψάΐ

ΓΓΓΓΉ®Φ“≤βΥψΘ§‘Ύ≥… λ –≥ΓΘ§ΜυΫπ’ΐ≥ΘΡξΨυ ’“φΥ°ΤΫ «8%~15%÷°ΦδΓΘ

ΓΓΓΓΗυΨίάζ Ζ ΐΨίΘ§ΦΌ…ηΙ…Τ± –≥ΓΜυΫπ‘ΛΤΎΡξΨυ ’“φ¬ 20%Θ§’°»·ΜυΫπΡξΨυ ’“φ¬ 6%Θ§Μ豓 –≥ΓΜυΫπΡξΨυ ’“φ¬ 3%Θ§¥σ÷¬≤βΥψ“‘œ¬»ΐ÷÷≤ΜΆ§Ζγœ’≥– ήΡήΝΠΒΡΆΕΉ ’Ώ“‘10Άρ±ΨΫπΑ¥≤ΈΩΦΉιΚœΆΕΉ ΜυΫπΒΡ‘ΛΤΎΡξΨυ ’“φΓΘ

ΓΓΓΓΜΐΦΪ–ΆΆΕΉ ’ΏΘΚ

ΓΓΓΓ“ΜΑψΧΊ’ςΘΚΨΏ”–ΫœΗΏΜυΫπ ’“φ‘ΛΤΎΘ§Ά§ ±Ω…“‘≥–ΒΘœύ”ΠΒΡΗΏΖγœ’Θ§‘ΎΙ… –œ¬ΒχΒΡΙΐ≥Χ÷–Ω…“‘≥–ΒΘ10%“‘…œΒΡΩςΥπΘΜ“ΜΡξΜρ“ΜΡξ“‘…œΆΕΉ ΤΎœόΘΜ”–ΫœΕύ ±ΦδΙΊΉΔΜυΫπΉΏ ΤΘΜ”–“ΜΕ®Ϋπ»Ύ≤ζΤΖΆΕΉ Ψ≠―ιΜρ ’»κΜΐάέΒΡΆΕΉ ’ΏΘΜ÷–ΡξΓΔΡξ«α…œΑύΉε»ΚΧεΓΘ

ΓΓΓΓ ΨΖΕΉιΚœΘΚ8Άρ‘ΣΙ…Τ±ΜυΫπΜρΜλΚœΜυΫπΘΪ2Άρ‘ΣΜ豓 –≥ΓΜυΫπ

ΓΓΓΓ≤βΥψΡξΨυ ’“φ¬ ΘΚ20%ΓΝ80%+3%ΓΝ20%=16.6%

ΓΓΓΓΈ»ΫΓ–ΆΆΕΉ ’ΏΘΚ

ΓΓΓΓ“ΜΑψΧΊ’ςΘΚΖγœ’≥– ήΡήΝΠΦΑ‘ΛΤΎ ’“φΥ°ΤΫ ÷–ΘΜΈόœΨΙΊΉΔΜυΫπΉΏ ΤΘΜ“ΜΡξΜρ“ΜΡξ“‘…œΆΕΉ ΤΎœόΘΜΟφΝΌΗß―χΚΔΉ”Μρ≥–ΒΘ…Ρ―χάœ»Υ÷Ί»ΈΒΡΦ“ΆΞΆΕΉ ’ΏΓΘ

ΓΓΓΓ ΨΖΕΉιΚœΘΚ

ΓΓΓΓ5Άρ‘ΣΙ…Τ±ΜυΫπΜρΜλΚœΜυΫπΘΪ4Άρ‘Σ’°»·ΜυΫπΘΪ1Άρ‘ΣΜ豓 –≥ΓΜυΫπ

ΓΓΓΓ≤βΥψΡξΨυ ’“φ¬ ΘΚ20%ΓΝ50%+6%ΓΝ40%+3%ΓΝ10%=12.7%

ΓΓΓΓ±Θ Ί–ΆΆΕΉ ’ΏΘΚ

ΓΓΓΓ“ΜΑψΧΊ’ςΘΚΖγœ’≥– ήΡήΝΠΫœ»θΘ§‘ΛΤΎ ’“φΥ°ΤΫœύΕ‘ΫœΒΆΘΜΕ‘ΜυΫπΝΥΫβ…θ…ΌΜρΟΜ”–ΫœΕύ ±ΦδΙΊΉΔΥυ≥÷”–ΜυΫπΘΜ≥÷”–±Θ÷Β‘ω÷ΒΙέΡνΒΡ÷–άœΡξΆΕΉ ’ΏΓΘ

ΓΓΓΓ ΨΖΕΉιΚœΘΚ2Άρ‘ΣΙ…Τ±ΜυΫπΜρΜλΚœΜυΫπΘΪ5.5Άρ‘Σ’°»·ΜυΫπΘΪ2.5Άρ‘ΣΜ豓 –≥ΓΜυΫπ

ΓΓΓΓ≤βΥψΡξΨυ ’“φ¬ ΘΚ20%ΓΝ20%+6%ΓΝ55%+3%ΓΝ25%=8.05%

«άΓΓ―έΓΓ–¬ΓΓΈ≈

|

|

|

|

|

|

|

|

|

|

|

|

‘π±ύΘΚΫπΈΡΫ®